Кам'янська ОДПІ інформує!

Ефективний формат спілкування з бізнесом та громадськістю

Для оперативного зворотного зв’язку з платниками працює Комунікаційна податкова платформа Головного управління ДПС у Дніпропетровській області.

Звернення від представників бізнесу та громадськості приймаються на електронну скриньку dp.ikc@tax.gov.ua.

Якщо у Вас є питання стосовно податкового та іншого законодавства, контроль за виконанням якого покладено на органи ДПС, або пропозиції щодо необхідності проведення певних заходів за визначеною тематикою – звертайтесь на Комунікаційну платформу!

Трудовий договір допомагає і роботодавцям, і працівникам краще розуміти свої права і обов'язки

Головне управління ДПС у Дніпропетровській області нагадує, що трудовий договір – це надважливий документ у роботі. Трудовий договір допомагає і роботодавцям, і працівникам краще розуміти свої права і обов'язки.

Трудовий договір – це документ, який регулює відносини між працівником і роботодавцем. Він визначає права і обов’язки обох сторін, умови праці, заробітну плату, термін дії, порядок зміни і розірвання.

Трудовий договір може бути укладений у письмовій формі і підписаний обома сторонами або оформлений шляхом видання наказу про прийняття працівника на роботу. Трудовий договір може бути строковим або безстроковим, з повним або неповним робочим часом, основним або за сумісництвом залежно від характеру роботи і бажання сторін.

Закликаємо і роботодавців, і найманих працівників працювати відповідно до вимог трудового законодавства!

До уваги рієлтерів!

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п.п. 170.1.6 п. 170.1 ст. 170 Податкового кодексу України (далі – ПКУ) суб’єкти господарювання, які провадять посередницьку діяльність, пов’язану з наданням послуг з оренди нерухомості (рієлтери), зобов’язані надіслати інформацію про укладені за їх посередництвом цивільно-правові договори (угоди) про оренду нерухомості до контролюючого органу за місцем своєї реєстрації в строки, передбачені для подання податкового розрахунку, за формою, встановленою центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику.

За порушення порядку та/або строків подання зазначеної інформації рієлтер несе відповідальність, передбачену ст. 119 прим. 1 ПКУ.

Згідно з п. 119 прим. 1.2 ст. 119 прим.1 ПКУ порушення суб’єктом господарювання, який провадить посередницьку діяльність, пов’язану з наданням послуг з оренди нерухомості (рієлтером), порядку та/або строків подання інформації про укладені за його посередництвом цивільно-правові договори (угоди) про оренду нерухомості, – тягне за собою накладення штрафу в розмірі 680 грн за кожне таке порушення.

Дії, передбачені п. 119 прим. 1.2 ст. 119 прим.1 ПКУ, вчинені суб’єктом, до якого протягом року було застосовано штраф за таке порушення, – тягнуть за собою накладення штрафу в розмірі 1360 грн за кожне таке порушення (п. 119 прим. 1.3 ст. 119 прим.1 ПКУ).

Наказом Міністерства фінансів України від 13.05.2017 № 497 затверджено форму «Інформація суб’єктів господарювання, які провадять посередницьку діяльність, пов’язану з наданням послуг з оренди нерухомості (рієлтерів), про укладені за їх посередництвом цивільно-правові договори (угоди)» (далі – Інформація), що подається зазначеними суб’єктами господарювання до контролюючих органів за місцем своєї реєстрації в строки, передбачені для подання податкового розрахунку.

Податковий розрахунок за базовий звітний (податковий період), що дорівнює календарному кварталу подається протягом 40 календарних днів, що настають за останнім календарним днем звітного (податкового) кварталу (п.п. 49.18.2 п. 49.18 ст. 49 ПКУ).

Враховуючи викладене, суб’єкти господарювання, які провадять посередницьку діяльність, пов’язану з наданням послуг з оренди нерухомості (рієлтери), та уклали у звітному періоді цивільно-правові договори про оренду нерухомості, за якими однією із сторін є фізичні особи, зобов’язані надсилати Інформацію за місцем своєї реєстрації. У разі якщо такі договори не укладалися, Інформація не подається.

Яким чином платник, який знаходиться за кордоном може подати документи для проставлення апостилю на документах, що видаються ДПС та отримати документ з проставленим апостилем?

Головне управління ДПС у Дніпропетровській області інформує.

Правила проставлення апостиля на офіційних документах, призначених для використання на території інших держав, затверджені спільним наказом Міністерства закордонних справ України, Міністерства внутрішніх справ України, Міністерства освіти і науки України, Міністерства фінансів України, Міністерства юстиції України від 17 березня 2023 року № 125/209/293/139/999/5 (далі – Правила).

Пунктом 2 Правил визначено, що апостиль проставляється, зокрема, на офіційних документах, що видаються Державною податковою службою України (далі – ДПС) та її територіальними органами.

З метою отримання послуги з проставлення апостиля платник, який знаходиться за кордоном, заяву з документом (документами), на якому (яких) необхідно проставити апостиль та документом (документами) про оплату послуги з проставлення апостиля або документом, що підтверджує право на звільнення від сплати, чи його копією, засвідченою в установленому порядку, надсилає поштою з повідомленням про вручення та з описом вкладення до ДПС за адресою: Львівська площа, 8, м. Київ, 04053.

Звертаємо увагу, що оскільки відповідно до п. 1 Правил спеціальною відміткою «Apostille» засвідчуються справжність підпису, якість, в якій виступала особа, що підписала документ, автентичність відбитка печатки, якою скріплений документ, ДПС може бути проставлено апостиль на документах, що містять підпис посадової особи контролюючого органу та печатку.

У заявах про проставлення апостиля в ДПС на офіційних документах, призначених для використання на території інших держав (далі – Заяви), рекомендовані форми яких розміщені на вебпорталі ДПС за посиланням: Головна/Діяльність/Апостиль/Форми Заяв про проставлення апостиля в ДПС на офіційних документах, призначених для використання на території інших держав для фізичних та юридичних осіб, зазначається поштова адреса, на яку буде направлено документ (документи) з проставленим апостилем або обґрунтованою відмовою (далі – Документ) засобами поштового зв’язку АТ «Укрпошта» (далі – адреса).

При цьому в Заявах зазначається адреса в межах території України.

Водночас, у Заявах платник, який є заявником, може визначити особу, яка буде отримувачем Документа (поштою), вказавши її адресу, прізвище, ім’я, по батькові та телефон.

До уваги суб’єктів господарювання!

Головне управління ДПС у Дніпропетровській області звертає увагу, що обов’язкові реквізити фіскального касового чека на товари (послуги) (далі – фіскальний чек) визначені п. 2 розд. II Положення про форму та зміст розрахункових документів/електронних розрахункових документів, затвердженого наказом Міністерства фінансів України від 21.01.2016 № 13 із змінами та доповненнями, яким передбачено, що у фіскальному чеку зазначаються обов’язкові реквізити, зокрема, адреса господарської одиниці (рядок 3).

У випадку здійснення суб’єктом господарювання торгівлі на ринках, ярмарках по всій території України, в розташованих на їх території магазинів, кіосків, палаток, павільйонів, приміщень контейнерного типу без використання авто та укладання відповідних договорів оренди, адресою та місцем проведення господарської діяльності, яку необхідно зазначити у рядку 3 фіскального чеку, є місце його реєстрації та обліку в контролюючому органі (квартира, офіс, тощо).

Платник ПДФО у 2023 році відчужив корпоративні права товариства іншій фізичній особі: чи необхідно подавати податкову декларацію?

Головне управління ДПС у Дніпропетровській області нагадує, що з 01.01.2024 розпочалась кампанія декларування доходів, отриманих фізичними особами у 2023 році.

Так, відповідно до п.п. 170.2.1 п. 170.2 ст. 170 Податкового кодексу України облік загального фінансового результату операцій з інвестиційними активами ведеться платником податку на доходи фізичних осіб (ПДФО) самостійно, окремо від інших доходів і витрат.

Для цілей оподаткування інвестиційного прибутку звітним періодом вважається календарний рік за результатами якого платник ПДФО зобов'язаний подати річну податкову декларацію про майновий стан і доходи (податкова декларація), в якій має відобразити загальний фінансовий результат (інвестиційний прибуток або інвестиційний збиток), отриманий протягом такого звітного року.

Отже, в даному випадку платник ПДФО зобов’язаний подати податкову декларацію за наслідками 2023 року.

Майже 234,1 млн грн податку на нерухоме майно отримали від фізичних осіб місцеві бюджети Дніпропетровщини

Протягом 2023 року до місцевих бюджетів Дніпропетровської області від фізичних осіб надійшло майже 234,1 млн грн податку на нерухоме майно, відмінне від земельної ділянки. Надходження виросли порівняно з 2022 роком на понад 136,8 млн грн, або на 140,7 відсотків.

Нагадуємо, що платниками податку на нерухоме майно, відмінне від земельної ділянки (далі – податок), є фізичні та юридичні особи, в тому числі нерезиденти, які є власниками об'єктів житлової та/або нежитлової нерухомості.

Податкове/податкові повідомлення-рішення про сплату суми/сум податку, обчисленого згідно з п.п. 266.7.1 п. 266.7 ст. 266 Податкового кодексу України (далі – Кодекс), разом з детальним розрахунком суми/сум податку та відповідні платіжні реквізити, зокрема, органів місцевого самоврядування за місцезнаходженням кожного з об'єктів житлової та/або нежитлової нерухомості, надсилаються фізичній особі – платнику податку контролюючим органом у порядку, визначеному ст. 42 Кодексу, до 01 липня року, що настає за базовим податковим (звітним) періодом (роком). Податкове зобов'язання за звітний рік з податку сплачується фізичними особами протягом 60 днів з дня вручення податкового повідомлення-рішення.

Сервіс «Пульс» Державної податкової служби України

Головне управління ДПС у Дніпропетровській області нагадує, що сервіс «Пульс» приймає звернення фізичних осіб та суб’єктів господарювання (далі – Заявники) щодо неправомірних дій або бездіяльності працівників податкової служби, а також про можливі корупційні дії з їхнього боку (далі – Інформація).

Надати інформацію можна, здійснивши наступне:

Крок 1 Наберіть номер телефону 0800-501-007

Крок 2 Прослухавши інтерактивний голосовий автовідповідач щоденно з 8:00 до 19:00, у п’ятницю з 8:00 до 18:00 (крім суботи та неділі) – послідовно оберіть напрямок «5» та натисніть «1».

Крок 3 Зачекайте з’єднання з працівником та залиште Інформацію.

При наданні Інформації назвіть своє прізвище, ім’я, по батькові (найменування суб’єкта господарювання), контактний телефон, місце проживання/реєстрації, а також прізвище, ім’я, по батькові та посаду працівника органу ДПС, з яким пов’язана подія, дата, місце і суть події, конкретні обставини, зауваження, прохання чи вимоги. Якщо Заявник не бажає називати своє прізвище, ім’я, по батькові, місце проживання/реєстрації, Інформація реєструється як анонімна.

У разі звернення представника Заявника обов’язково надаються відомості стосовно його повноважень здійснювати представництво законних інтересів та ведення справ Заявника, пов’язаних із сплатою податків, на підставі закону або довіреності. Якщо представник Заявника не надає такі дані, Інформація на сервіс «Пульс» не приймається.

Крок 4 У неробочий час з 19.00 до 8.00, у п’ятницю з 18:00 (також у суботу та неділю) Інформацію можна залишити на інтерактивний автовідповідач.

Також її можна надіслати на електронну пошту idd@tax.gov.ua

Звертаємо увагу, що реєструючи звернення Ви даєте згоду на запис розмови технічними засобами та обробку і використання персональних даних згідно з законодавством.

Про результати розгляду Інформації Заявники повідомляються невідкладно або протягом 3 робочих днів. Якщо інформація потребує додаткового розгляду, то загальний термін її опрацювання може бути подовжено.

Не повідомляються Заявникам результати розгляду анонімної Інформації та повідомлень про наявність на вебпорталі/субсайтах ДПС недостовірної/застарілої інформації; методологічних чи технічних проблем в роботі електронних сервісів, систем та відомості щодо мінімізації сплати податків, зборів, єдиного внеску, що надходять електронною поштою.

За ввезені товари у 2023 році до загального фонду держбюджету платники Дніпропетровщини спрямували майже 151,1 млн грн акцизного податку

У січні – грудні 2023 року до загального фонду державного бюджету за ввезені товари платники Дніпропетровщини спрямували майже 151,1 млн грн акцизного податку. Надходження збільшились у порівнянні з січнем – груднем 2022 року на понад 71,6 млн грн, або на 90 відсотків. Про це повідомила в. о. начальника Головного управління ДПС у дніпропетровській області Наталя Федаш.

Очільниця податкової служби регіону висловила подяку платникам за відповідальне ставлення до виконання фінансових обов’язків і звернула увагу, що з 01.01.2024 збільшились на 20 відсотків специфічні ставки акцизного податку та мінімального акцизного податкового зобов’язання зі сплати акцизного податку з тютюнових виробів. Такі зміни спрямовані до наближення ставок, встановлених законодавством України, до ставок, визначених у положеннях Директиви ЄС 2011/64/ЄС від 21 червня 2011 року щодо структури та ставок акцизів на тютюнові вироби.

Міжнародна співпраця з реалізації Національної стратегії доходів триває

Завершився дводенний візит в. о. Голови Державної податкової служби України Тетяни Кірієнко до м. Відень, Австрія, що відбувся в рамках тижневої місії Міжнародного валютного фонду.

Робота місії присвячена організації реалізації нещодавно схваленої Кабінетом Міністрів України Національної стратегії доходів до 2030 року. На запрошення МВФ участь у заході беруть представники Міністерства фінансів України, Державної податкової служби України та Державної митної служби України, а також представники Світового банку, Представництва ЄС в Україні, Організації економічного співробітництва та розвитку (ОЕСР), Офісу технічної допомоги Департаменту Казначейства США, HMRC, USAID та Програми ЄС з підтримки системи управління державними фінансами в Україні (EU4PFM).

У ході роботи місії в. о. Голови ДПС Тетяна Кірієнко презентувала конкретні кроки для організації успішної реалізації НСД у частині податкового адміністрування та обговорила з міжнародними партнерами-учасниками місії можливі напрями отримання технічної допомоги.

«Ми вдячні МВФ, всім нашим міжнародним партнерам за постійну надійну підтримку в процесах реформування ДПС та готовність надання допомоги задля успішної реалізації НСД у частині податкового адміністрування. Ваша допомога відіграє важливу роль при реалізації проєктів з розвитку Служби», – зазначила Тетяна Кірієнко.

У роботі місії участь від ДПС продовжують в. о. заступника Голови ДПС Євгеній Сокур та директор Департаменту оподаткування юридичних осіб Тетяна Гречана.

У розділі «Онлайн-навчання» розміщено нові матеріали для платників

У розділі «Онлайн-навчання» на вебпорталі ДПС, який містить корисну інформацію з податкової тематики, навички заповнення податкової звітності та розуміння оптимальних механізмів сплати, розміщено нові матеріали.

У підрозділі «Загальні положення» розміщено матеріали, підготовлені за участі Державного податкового університету:

- Які податкові пільги та їх види встановлені чинним законодавством України;

- Які податкові періоди встановлені чинним законодавством України.

Нагадуємо, що у блоці «Загальні положення» розміщуються матеріали щодо загальних положень податкового законодавства (поняття, права та обов’язки платників, ставки, пільги, суб’єкти, об’єкти, податкові періоди, порядок сплати, податкова звітність тощо). Це дозволить платникам у разі необхідності швидко та зручно ознайомитися із необхідною інформацією.

Крім того, фахівцями ДПС підготовлено нові матеріали:

- у підрозділі «Податок на додану вартість» розміщено матеріал «Уточнення показників додатків 3 та 4 до уточнюючого розрахунку податкових зобов’язань з податку на додану вартість у зв’язку з виправленням самостійно виявлених помилок, у разі виправлення платником податку помилок у рядках поданої раніше податкової декларації з ПДВ, в результаті чого збільшується/зменшується сума бюджетного відшкодування, або помилок, які не впливають на суму бюджетного відшкодування?»;

- підрозділ «Екологічний податок» доповнено матеріалом на тему: «До уваги платників екологічного податку!»;

- у підрозділі «Робота з погашення податкового боргу» розміщено «Порядок застосування строку давності, визначеного ст. 102 Податкового кодексу з урахуванням законодавчих положень, що діяли з 18.03.2020»;

- підрозділи «Плата за землю» та «Єдиний податок» доповнено інформацією «До уваги платників плати за землю та платників єдиного податку четвертої групи!»;

- у підрозділі «Реєстрація та облік юридичних осіб та самозайнятих фізичних осіб» розміщено матеріал «Перереєстрація платника ПДВ у зв’язку зі зміною найменування».

Розділ «Онлайн-навчання» мобільний. Він доповнюється новими підрозділами відповідно до потреб платників податків. Вся інформація викладена у відео, презентаційних та текстових матеріалах, які постійно оновлюються та доповнюються.

Загалом на сьогодні розділ «Онлайн-навчання» містить 270 відео, текстових та презентаційних матеріалів.

Формування спільноти кваліфікованих фахівців – наша спільна мета

Плідне партнерство та співробітництво – основа комунікацій з Дніпропетровським обласним об’єднанням профспілок (Міжгалузева рада профспілок).

В межах Угоди про співпрацю між Головним управлінням ДПС у Дніпропетровській області (ГУ ДПС) з Міжгалузевою радою профспілок провели онлайн семінар з представниками профспілок Дніпропетровщини. На порядку денному - нагальні питання оподаткування неприбуткових організацій, а також новації податкового законодавства у 2024 році.

«Законодавча обізнаність платників – це надійний фундамент для роботи у рамках правового поля», - зазначив під час семінару заступник начальника податкової служби Дніпропетровщини Валерій Леонов.

Захід проведено за зверненням на Комунікаційну податкову платформу Головного управління ДПС у Дніпропетровській області. Є питання – звертайтесь на Комунікаційну платформу!

Як дізнатися про стан розрахунків платника з бюджетом не виходячи з дому

Головне управління ДПС у Дніпропетровській області повідомляє, що для перегляду інформації щодо стану розрахунків з бюджетом, необхідно:

Крок 1: увійти до приватної частини Електронного кабінету;

Крок 2: обрати режим «Стан розрахунків з бюджетом»;

Крок 3: обрати: рік, контролюючий орган (по всім органам ДПС або конкретному органу ДПС);

Крок 4:

переглянути зведену інформацію станом на момент звернення по кожному виду платежу;

ознайомитись з реквізитами платежу;

Крок 5: обрати податок (платіж) для доступу до деталізованої інформації по вибраному податку (платежу) в розрізі проведених операцій.

Який термін подання декларації про майновий стан і доходи самозайнятими особами, які працюють як наймані особи, та мають право на податкову знижку?

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) нагадує, що згідно з п. 177.5 ст. 177 Податкового кодексу України (далі – ПКУ) фізичні особи – підприємці на загальній системі оподаткування подають до контролюючого органу податкову декларацію про майновий стан і доходи (далі – Декларація) за місцем своєї податкової адреси за результатами календарного року у строки, встановлені ПКУ для річного звітного податкового періоду, в якій зазначаються авансові платежі з податку на доходи фізичних осіб.

Фізичні особи – підприємці на загальній системі оподаткування подають річну Декларацію у строк, визначений п.п. 49.18.4 п. 49.18 ст. 49 ПКУ, в якій поряд з доходами від підприємницької діяльності мають зазначатися інші доходи з джерел їх походження з України та іноземні доходи, а також відомості про суми єдиного внеску на загальнообов’язкове державне соціальне страхування, нарахованого на доходи від підприємницької діяльності в розмірах, визначених відповідно до Закону України від 08 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» із змінами та доповненнями (п. 177.11 ст. 177 ПКУ).

Відповідно до п. 178.4 ст. 178 ПКУ фізичні особи, які провадять незалежну професійну діяльність, а також іноземці та особи без громадянства, які стали на облік у контролюючих органах як самозайняті особи та є резидентами, подають Декларацію за результатами звітного року відповідно до розд. IV ПКУ у строки, передбачені для платників податку на доходи фізичних осіб, в якій поряд з доходами від провадження незалежної професійної діяльності мають зазначати інші доходи з джерел їх походження з України та іноземні доходи.

Податкові декларації подаються за базовий звітний (податковий) період, що дорівнює календарному року для платників податку на доходи фізичних осіб, у тому числі самозайнятих осіб – до 1 травня року, що настає за звітним, крім випадків, передбачених розд. IV ПКУ (п.п. 49.18.4 п. 49.18 ст. 49 ПКУ).

Відповідно до п. 3 розд. ІІ «Порядок оформлення декларації» Інструкції щодо заповнення податкової декларації про майновий стан і доходи, затвердженої наказом Міністерства фінансів України від 02.10.2015 № 859 із змінами та доповненнями, у Декларації та додатках зазначаються усі передбачені в них відомості (показники), крім випадків, прямо визначених у Декларації та/або додатках.

Таким чином, фізичною особою – підприємцем на загальній системі оподаткування або фізичною особою, яка провадить незалежну професійну діяльність, які працюють як наймані особи, та мають право на податкову знижку, Декларація подається до 1 травня року, що настає за звітним.

При цьому, у Декларації поряд з доходами від підприємницької діяльності/провадження незалежної професійної діяльності відображаються також інші доходи та сума податку на доходи фізичних осіб, на яку зменшуються податкові зобов’язання у зв’язку з використанням права на податкову знижку згідно з ст. 166 ПКУ.

Чи поширюються положення п.п. 140.5.9 п. 140.5 ст. 140 ПКУ на операції з перерахування профспілковій організації членських внесків працівників – членів профспілки?

Головне управління ДПС у Дніпропетровській області інформує.

Відповідно до абзацу першого п.п. 134.1.1 п. 134.1 ст. 134 Податкового кодексу України (далі – ПКУ) об’єктом оподаткування податком на прибуток є прибуток із джерелом походження з України та за її межами, який визначається шляхом коригування (збільшення або зменшення) фінансового результату до оподаткування (прибутку або збитку), визначеного у фінансовій звітності підприємства відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності, на різниці, які визначені відповідними положеннями ПКУ.

Згідно з абзацами першим – другим п.п. 140.5.9 п. 140.5 ст. 140 ПКУ фінансовий результат податкового (звітного) періоду збільшується на суму коштів або вартості товарів, виконаних робіт, наданих послуг, безоплатно перерахованих (переданих) протягом звітного (податкового) року неприбутковим організаціям, внесеним до Реєстру неприбуткових установ та організацій на дату такого перерахування коштів, передачі товарів, робіт, послуг (крім неприбуткової організації, яка є об’єднанням страховиків, якщо участь страховика у такому об’єднанні є умовою проведення діяльності такого страховика відповідно до закону, та неприбуткових організацій, до яких застосовуються положення п.п. 140.5.14 п. 140.5 ст. 140 ПКУ), у розмірі, що перевищує 4 відс. оподатковуваного прибутку попереднього звітного року.

Вимоги п.п. 140.5.9 п. 140.5 ст. 140 ПКУ не поширюються на сплату банком обов’язкових зборів відповідно до Закону України від 23 лютого 2012 року № 4452-VІ «Про систему гарантування вкладів фізичних осіб» зі змінами та доповненнями, а також на сплату платниками податку інших платежів, здійснення яких є обов’язковою умовою для проведення професійної діяльності відповідно до законодавства України.

Згідно з частиною першою ст. 2 Закону України від 15 вересня 1999 року «Про професійні спілки, їх права та гарантії діяльності» зі змінами та доповненнями (далі – Закон) професійні спілки створюються з метою здійснення представництва та захисту трудових, соціально-економічних прав та інтересів членів профспілки.

Член профспілки – особа, яка входить до складу профспілки, визнає її статут та сплачує членські внески (абзац п’ятий ст. 1 Закону).

За наявності письмових заяв працівників, які є членами профспілки, роботодавець щомісячно і безоплатно утримує із заробітної плати та перераховує на рахунок профспілки членські профспілкові внески працівників відповідно до укладеного колективного договору чи окремої угоди в терміни, визначені цим договором. Роботодавець не має права затримувати перерахування зазначених коштів (частина третя ст. 42 Закону).

Відповідно до Інструкції зі статистики заробітної плати, затвердженої наказом Державного комітету статистики України від 13 січня 2004 року № 5 (далі – Інструкція) членські профспілкові внески працівників не включаються до фонду оплати праці.

Враховуючи зазначене, членські внески працівників – членів профспілки є виключно витратами працівників платника податку, які за дорученням таких працівників автоматично перераховуються платником податку до профспілки. Тобто, платник податку у цьому випадку виступає посередником між робітником – членом профспілки та самою профспілкою.

Отже, положення п.п. 140.5.9 п. 140.5 ст. 140 ПКУ не поширюється на операції з перерахування роботодавцем-платником податку на прибуток профспілковій організації членських внесків працівників – членів профспілки, відповідно до їх заяв, за умови, що такі внески не враховуються у складі витрат при визначенні фінансового результату до оподаткування такого роботодавця.

Чи можливо здійснювати програмування РРО/ПРРО та видавати фіскальний касовий чек на іноземній мові або на мові національних меншин?

Головне управління ДПС у Дніпропетровській області звертає увагу на наступне.

Відповідно до ст. 10 Конституції України від 28 червня 1996 року № 254к/96-ВР державною мовою в Україні є українська мова.

Застосування мов в Україні гарантується Конституцією України та визначається законом.

Функціонування і застосування української мови як державної у сферах суспільного життя регулюється Законом України від 25 квітня 2019 року № 2704-VIII «Про забезпечення функціонування української мови як державної» із змінами та доповненнями (далі – Закон № 2704) на всій території України.

У преамбулі Закону № 2704 зазначено, що відповідно до Рішення Конституційного Суду України від 14 грудня 1999 року № 10-рп/99, українська мова як державна є обов’язковим засобом спілкування на всій території України при здійсненні повноважень органами державної влади та органами місцевого самоврядування (мова актів, роботи, діловодства, документації тощо), а також в інших публічних сферах суспільного життя, які визначаються законом.

Згідно з ст. 1 Закону № 2704 єдиною державною (офіційною) мовою в Україні є українська мова.

Мовою обслуговування споживачів в Україні є державна мова (частина перша ст. 30 Закону № 2704).

Підприємства, установи та організації всіх форм власності, фізичні особи – підприємці, інші суб’єкти господарювання, що обслуговують споживачів (крім випадків, встановлених частиною третьою ст. 30 Закону № 2704), здійснюють обслуговування та надають інформацію про товари (послуги), у тому числі через інтернет-магазини та інтернет-каталоги, державною мовою. Інформація державною мовою може дублюватися іншими мовами (частина друга ст. 30 Закону № 2704).

Згідно з частиною третьою ст. 30 Закону № 2704 на прохання клієнта його персональне обслуговування може здійснюватися також іншою мовою, прийнятною для сторін.

Враховуючи викладене, суб’єкти господарювання зобов’язані здійснювати програмування реєстратора розрахункових операцій (далі – РРО)/програмного РРО та видавати споживачу фіскальний чек на українській мові.

Водночас, під час програмування в РРО/ПРРО обов’язкових реквізитів фіскального чека поряд з українською мовою можна використовувати іноземну мову, текст якої буде дублювати інформацію зазначену українською мовою.

Всі розрахункові, первинні, бухгалтерські та облікові документи мають бути складенні державною мовою, при цьому, внесення до них додаткової інформації, в тому числі дублювання інформації зазначеної в таких документах іноземною мовою, не заборонено.

Відсутність обов’язкових реквізитів державною мовою буде призводити до порушення вимог законодавства України.

До державного бюджету від платників Дніпропетровщини за спеціальне використання води надійшло понад 85,3 млн грн рентної плати

У січні – грудні 2023 року до загального фонду державного бюджету від платників Дніпропетровської області за спеціальне використання води надійшло понад 85,3 млн грн рентної плати, що на понад 6,3 млн грн, або на 8,1 відс. більше ніж у 2022 році.

Нагадуємо, що за умови використання води з каналів платниками рентної плати застосовуються ставки рентної плати, встановлені за спеціальне використання води водного об’єкта, з якого забирається вода в канал. За умови використання води із змішаних джерел водопостачання застосовуються ставки рентної плати, встановлені для джерел, з яких формуються (наповнюються) змішані джерела.

Інформація про призначення платежу платіжної інструкції має зазначатися виключно у структурованій формі

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) нагадує, що 01.12.2023 завершився перехідний період, протягом якого заповнення платниками податків реквізиту «Призначення платежу» під час сплати податків, зборів, інших платежів та єдиного внеску було можливе у неструктурованому форматі.

У разі здійснення платіжної операції на рахунки, відкриті в Казначействі, код ID НБУ якого відповідає значенню «899998», інформація про призначення платежу платіжної інструкції з 01.12.2023 має зазначатися виключно у структурованій формі в блоці реквізитів «Структурована форма» («Structured») платіжної інструкції.

Додатково акцентуємо увагу на заповненні реквізитів для коректної ідентифікації платників податків та зборів, а саме:

1) під час сплати податків та зборів платником через касу та/або термінали самообслуговування надавач платіжних послуг під час формування pacs.008 повинен зазначити інформацію саме про платника податків у блоці реквізитів «Фактичний платник» («Ultimate Debtor»);

2) під час сплати податків та зборів юридичною особою за свої дочірні підрозділи надавач платіжних послуг під час формування pacs.008 у блоці реквізитів «Фактичний платник» («Ultimate Debtor») повинен зазначити інформацію саме про дочірню компанію як платника податків.

Правила заповнення реквізитів у блоці реквізитів «Фактичний платник» («Ultimate Debtor») повідомлення pacs.008 детально описано в документі «Система електронних платежів Національного банку України (шифр СЕП-4). Загальні правила реалізації стандарту ISO 20022, спільні для всіх інструментів. Частина 2. Ідентифікація» та в «Специфікації повідомлення pacs.008 «Кредитовий переказ коштів клієнта на рівні агентів», які розміщені на сторінці офіційного Інтернет-представництва Національного банку https://bank.gov.ua/ua/payments/project-iso20022.

Понад 5,8 млрд грн плати за землю – надходження до місцевих бюджетів Дніпропетровщини від юридичних осіб у 2023 році

Протягом 2023 року до місцевих бюджетів Дніпропетровської області юридичні особи спрямували понад 5,8 млрд плати за землю. Цей показник більше минулорічного на понад 954,8 млн грн, або на 19,6 відс. (у 2022 році надійшло плати за землю від юридичних осіб понад 4,8 млрд гривень). Про це повідомила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш.

Наталя Федаш подякувала платниками за своєчасне поповнення місцевих бюджетів і нагадала, що відповідно до п. 271.1 ст. 271 Податкового кодексу України (далі – Кодекс) базою оподаткування земельним податком є нормативна грошова оцінка земельної ділянки з урахуванням коефіцієнта індексації, визначеного відповідно до порядку, встановленого розділом ХІІІ Кодексу, та площа земельної ділянки, нормативну грошову оцінку якої не проведено.

У разі, якщо земельна ділянка розташована за межами населеного пункту, а нормативна грошова оцінка її не проводилась, для розрахунку земельного податку застосовується нормативна грошова оцінка одиниці площі ріллі по області.

Крім того, очільниця податкової служби Дніпропетровщини звернула увагу, що на відміну від звітних податкових періодів за 2022 та 2023 роки у 2024 році коефіцієнт індексації застосовується до всіх категорій земель.

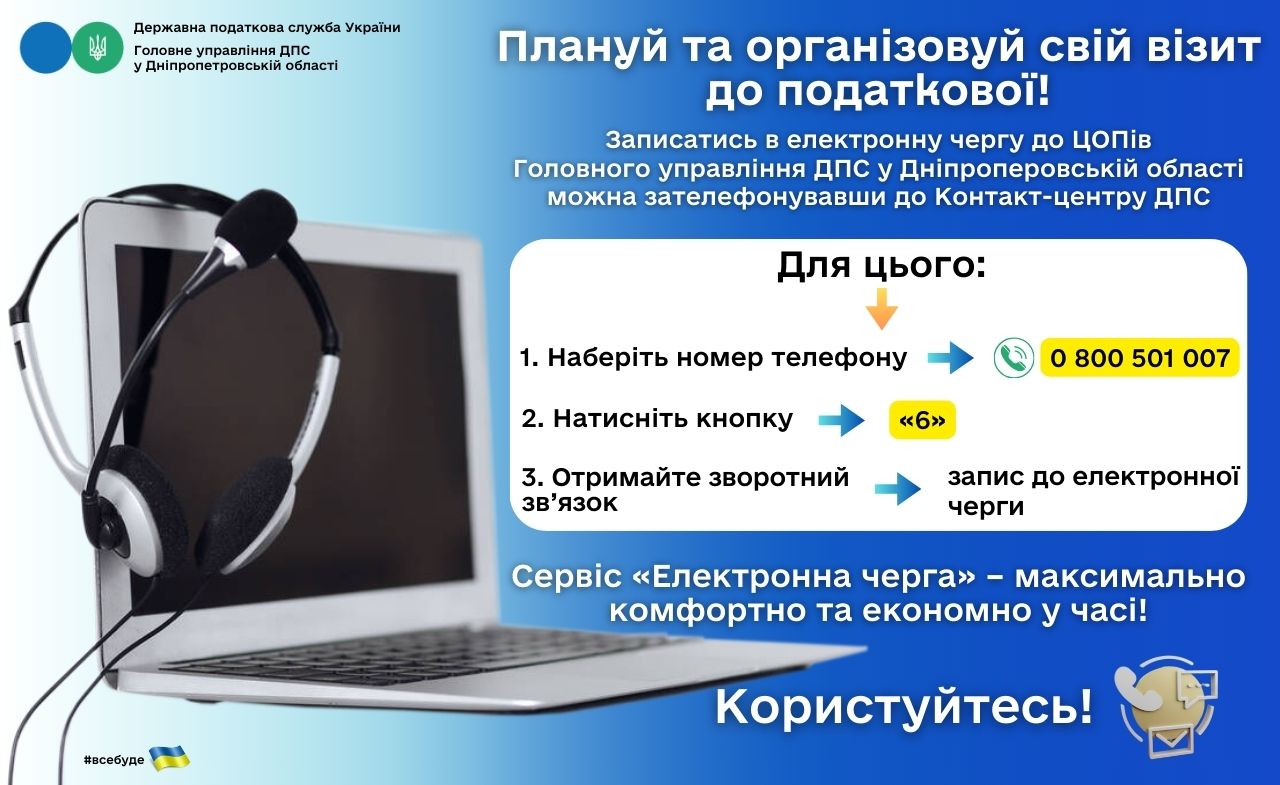

Плануй та організовуй свій візит до податкової!

Сеанс телефонного зв’язку «гаряча лінія» на тему «Щодо недопущення порушень законодавства підприємствами, установами, організаціями та самозайнятими особами при виплаті доходів у вигляді заробітної плати»

У Головному управлінні ДПС у Дніпропетровській області відбувся сеанс телефонного зв’язку «гаряча лінія» на тему «Щодо недопущення порушень законодавства підприємствами, установами, організаціями та самозайнятими особами при виплаті доходів у вигляді заробітної плати».

На запитання платників податків відповів заступник начальника відділу позапланових перевірок оподаткування фізичних осіб управління оподаткування фізичних осіб Головного управління ДПС у Дніпропетровській області КЛЮЧНІКОВ Артем.

Добрий день.

Чи діють на теперішній час законодавчі обмеження на проведення фактичних перевірок ?

Відповідь. Доброго дня!

Фактичні перевірки не підпадають під законодавчі обмеження. Окрім того зазначаю, що фактична перевірка може проводиться за наявності та/або отримання в установленому законодавством порядку інформації про використання праці найманих осіб без належного оформлення трудових відносин та виплати роботодавцями доходів у вигляді заробітної плати без сплати податків до бюджету, а також здійснення фізичною особою підприємницької діяльності без державної реєстрації.

Добрий день.

До компетенції якого органу відносяться питання нагляду та контролю за додержанням законодавства про працю, зайнятість населення?

Відповідь. Доброго дня!

Державна служба України з питань праці - є центральним органом виконавчої влади, яка реалізує в т.ч. державну політику з питань нагляду та контролю за додержанням законодавства про працю, зайнятість населення.

Відповідно до Порядку накладення штрафів за порушення законодавства про працю та зайнятість населення саме підрозділи Держпраці наділені повноваженнями щодо застосування штрафних санкцій до порушників.

Державна податкова служба на постійній основі взаємодіє з Державною службою України з питань праці, та у разі виявлення в ході проведення перевірок порушень законодавства про працю, надсилає такі матеріали до останньої. Акт перевірки ДПС, її територіального органу, у ході якої виявлені порушення законодавства про працю є підставою для застосування штрафних санкцій.»

Добрий день.

Яка відповідальність за порушення трудового законодавства?

Відповідь. Доброго дня!

Відповідно до ст. 265 Кодексу законів про працю України юридичні та фізичні особи - підприємці, які використовують найману працю зокрема несуть наступну відповідальність за порушення трудового законодавства:

- фактичного допуску працівника до роботи без оформлення трудового договору (контракту), оформлення працівника на неповний робочий час у разі фактичного виконання роботи повний робочий час, установлений на підприємстві, та виплати заробітної плати (винагороди) без нарахування та сплати єдиного внеску на загальнообов'язкове державне соціальне страхування та податків - у десятикратному розмірі мінімальної заробітної плати

- порушення встановлених строків виплати заробітної плати працівникам, інших виплат, передбачених законодавством про працю, більш як за один місяць, виплата їх не в повному обсязі - у трикратному розмірі мінімальної заробітної плати

- недотримання мінімальних державних гарантій в оплаті праці - у двократному розмірі мінімальної заробітної плати.

У 2023 році до місцевих бюджетів надійшло 430 млрд гривень

За оперативними даними надходження до місцевих бюджетів у січні – грудні 2023 року по платежах, що контролюються ДПС, становлять 430 млрд гривень.

Це на 37,3 млрд грн, або на 9,5 відс. більше ніж у 2022 році.

Дякуємо платникам за фінансову підтримку держави!

Сеанс телефонного зв’язку «гаряча лінія» на тему «Оподаткування доходу, отриманого фізичними особами від надання нерухомого майна в оренду»

Нещодавно у Головному управлінні ДПС у Дніпропетровській області відбувся сеанс телефонного зв’язку «гаряча лінія» на тему «Оподаткування доходу, отриманого фізичними особами від надання нерухомого майна в оренду».

На запитання платників податків відповідала начальник Правобережного відділу податків і зборів з фізичних осіб та проведення камеральних перевірок управління оподаткування фізичних осіб Головного управління ДПС у Дніпропетровській області Інна ТИХОНЕНКО.

Управління оподаткування фізичних осіб ГУ ДПС у Дніпропетровській області на службовий лист від 07.12.2023 №1310/04-36-30-01-12 надає матеріали про проведений сеанс телефонного зв’язку «гаряча лінія» на тему «Оподаткування доходу, отриманого фізичними особами від надання нерухомого майна в оренду».

1. Добрий день.

Чи необхідно фізичній особі, яка здає в оренду особисте майно, реєструватись фізичною особою-підприємцем?

Відповідь. Доброго дня!

Відповідно до ст. 319 та ст. 320 Цивільного кодексу України від 16 січня 2003 року № 435-IV із змінами та доповненнями власник володіє, користується, розпоряджається своїм майном на власний розсуд, у тому числі для здійснення підприємницької діяльності.

Таким чином, здавання в оренду власного нерухомого майна може здійснюватися фізичними особами як у межах підприємницької діяльності, так і без реєстрації орендодавця як фізичною особою - підприємцем.

2. Добрий день.

Яким чином оподатковується податком на доходи фізичних осіб дохід від надання фізичною особою в оренду (суборенду), житловий найм (піднайм) нерухомого майна юридичній особі чи фізичні особі-підприємцем?

Відповідь. Доброго дня!

Юридична особа (її філія, відділення, інший відокремлений підрозділ), самозайнята особа, представництво нерезидента - юридичної особи, інвестор (оператор) є податковим агентом щодо податку на доходи фізичних осіб, відповідно пп. 14.1.180 п.14.1 ст.14 Податкового кодексу України.

Податковим агентом платника податку – орендодавця щодо його доходу від надання в оренду (емфітевзис) земельної ділянки сільськогосподарського призначення, земельної частки (паю), майнового паю та інших об’єктів нерухомості є орендар.

Такі доходи оподатковуються податком на доходи фізичних осіб за ставкою 18% та військовим збором – 1,5%.

Податковий агент, який нараховує (виплачує, надає) оподатковуваний дохід на користь платника податку, зобов’язаний утримувати податок із суми такого доходу за його рахунок. Податок сплачується (перераховується) до відповідного бюджету під час виплати оподатковуваного доходу.

Наразі тема орендованого житла досить актуальна. На сьогоднішній день частина території нашої держави тимчасово окупована, на частині ведуться бойові дії. Початок активних бойових дій та запровадження воєнного стану в Україні спонукають громадян лишати свої домівки в пошуках безпеки та захисту. Багато таких громадян знайшли свій прихисток у Дніпропетровській області, що призвело до значного попиту на орендоване житло.

А тому Головне управління ДПС у Дніпропетровській області, хоче звернути увагу громадян, що відповідно до пп. 170.1.5 п. 170.1 ст. 170 Податкового кодексу України обов’язковому декларуванню, зокрема, підлягають доходи від надання в оренду нерухомого майна іншій фізичній особі. При цьому, підлягають декларуванню доходи, отримані від надання в оренду не лише квартир, будинків, кімнат, але й гаражів, дачних будинків, присадибних та інших земельних ділянок. Такі доходи оподатковуються податком на доходи фізичних осіб за ставкою 18% та військовим збором – 1,5%.

Якщо орендар є фізичною особою, яка не є самозайнятою особою, особою, відповідальною за нарахування та сплату (перерахування) податку до бюджету, є платник податку - орендодавець.

При цьому такий орендодавець самостійно нараховує та сплачує податок до бюджету в строки, встановлені для квартального звітного періоду, а саме: протягом 40 календарних днів, після останнього дня такого звітного кварталу.

Сума отриманого доходу відображаються у річній податковій декларації.

3. Добрий день.

Який термін надання податкової декларації про майновий стан і доходи?

Відповідь. Доброго дня!

Термін подання декларації про майновий стан і доходи за 2023 рік – до 01.05.2024.

Податкова декларація про майновий стан і доходи подається фізичною особою до державної податкової інспекції за місцем своє реєстрації в один із таких способів:

- особисто або уповноваженою на це особою;

- поштою з повідомленням про вручення;

- засобами електронного зв’язку в електронній формі, скориставшись приватною частиною сервісу «Електронний кабінет».

Сеанс телефонного зв’язку «гаряча лінія» на тему «Електронні сервіси ДПС»

У Головному управлінні ДПС у Дніпропетровській області відбувся сеанс телефонного зв’язку «гаряча лінія» на тему «Електронні сервіси ДПС».

На запитання платників податків відповіла заступник начальника управління - начальник відділу податкових сервісів управління податкових сервісів Головного управління ДПС у Дніпропетровській області Косенко Любов.

Добрий день.

Чи може громадянин подати декларацію про майновий стан і доходи по інтернету?

Відповідь. Доброго дня!

Так, звичайно. Громадяни можуть подати податкову декларацію про майновий стан і доходи зручно і просто через сервіс ДПС України «Електронний кабінет», вхід до якого здійснюється за посиланням https://cabinet.tax.gov.ua, а також через офіційний вебпортал ДПС (https://tax.gov.ua/).

Доступ до приватної частини Електронного кабінету надається після проходження користувачем електронної ідентифікації онлайн з використанням кваліфікованого електронного підпису будь-якого Кваліфікованого надавача електронних довірчих послуг, через Інтегровану систему електронної ідентифікації – id.gov.ua (MobileID та BankID), за допомогою Дія Підпис або «хмарного» кваліфікованого електронного підпису.

Також подати декларацію про майновий стан і доходи для отримання податкової знижки можна за допомогою нового мобільного застосунку від ДПС «Моя податкова». Завантажити застосунок «Моя податкова» можна в App Store або Google Play на будь-який пристрій, який підтримує операційні системи Android чи iOS із відповідними версіями.

Добрий день.

Чи можу я отримати довідку про доходи онлайн?

Відповідь. Доброго дня!

Так, звичайно. Ви можете отримати Вiдомостi з Державного реєстру фiзичних осiб - платникiв податкiв про джерела та суми нарахованого доходу, нарахованого (перерахованого) податку та вiйськового збору через Електронний кабінет. Для цього необхідно зайти в меню «ЕК для громадян» та обрати розділ «Запит про суми виплачених доходів». Середня тривалість обробки Запиту складає близько 30 хвилин. Вiдповiдь на Запит в електронному виглядi можна переглянути у вкладці «Вхідні» меню «Вхідні/вихідні документи».

Крім того, отримати відомості про доходи Ви можете за допомогою мобільного застосунку «Моя податкова» через розділ «Послуги».

Добрий день.

Як я можу визначити суму податку на нерухоме майно, відмінне від земельної ділянки, та плати за землю з фізичних осіб?

Відповідь. Доброго дня!

Державною податковою службою України розроблено зручний сервіс для фізичних осіб – «Калькулятор податку на майно». Він надає можливість громадянам самостійно здійснювати на вебпорталі ДПС розрахунок сум податку на нерухоме майно, відмінне від земельної ділянки, та плати за землю з фізичних осіб.

«Калькулятор податку на майно» розміщено на вебпорталі Державної податкової служби України у блоці «Е-СЕРВІСИ».

Добрий день.

Чи можна подати Заяву про включення до Реєстру волонтерів через Електронний кабінет?

Відповідь. Доброго дня!

Так, звичайно. Подати заяву про включення до Реєстру волонтерів в через Електронний кабінет можливо у розділі ЕК «Для громадян» в режимі «Заява до Реєстру волонтерів» або у «Введення звітності» режиму «Додатково».

Крім того, подати Заяву про включення до Реєстру волонтерів можна за допомогою застосунку «Моя податкова» у розділі «Послуги».

Доброго дня.

Як мені отримати інформацію про свій податковий борг в Електронному кабінеті?

Відповідь. Доброго дня!

Щоб отримати інформацію про податкові зобов’язання перед бюджетом, необхідно увійти в приватну частину Електронного кабінету після онлайн-ідентифікації. Потім обрати режим «Стан розрахунків з бюджетом». Обрати рік, контролюючий орган (по всім органам ДПС або конкретному органу ДПС). Вам буде доступна зведена інформація по кожному виду платежу станом на момент звернення.

Звертаю увагу, що режим «Стан розрахунків з бюджетом» надає громадянам можливість:

- доступу до своїх особових рахунків зі сплати податків, зборів та інших платежів;

- доступу до інформації по кожному виду податку (платежу) про нарахування за податковими зобов’язаннями, сплату та повернення з бюджету, пеню, залишок несплаченої пені, податковий борг або надміру сплачені суми та суми, які будуть нараховані в наступних звітних періодах;

- сплатити податки, збори, платежі та єдиний внесок, скориставшись однією з платіжних систем.

Які документи необхідно надати для отримання ліцензії на виробництво спирту, алкогольних напоїв та тютюнових виробів?

Головне управління ДПС у Дніпропетровській області інформує.

Згідно з ст. 3 Закону України від 19 грудня 1995 року № 481/95-ВР «Про державне регулювання виробництва і обігу спирту етилового, спиртових дистилятів, алкогольних напоїв, тютюнових виробів, рідин, що використовуються в електронних сигаретах, та пального» із змінами та доповненнями (далі – Закон № 481) ліцензії на виробництво спирту етилового, спиртових дистилятів, біоетанолу, алкогольних напоїв, тютюнових виробів видається за поданою нарочно, поштою або в електронному вигляді до центрального органу виконавчої влади, що реалізує державну податкову політику, заявою суб’єкта господарювання (у тому числі іноземного суб’єкта господарювання, який діє через своє зареєстроване постійне представництво), до якої додаються:

- копії засновницьких документів;

- атестат виробництва, виданий центральним органом виконавчої влади, уповноваженим відповідно до законодавства, а для малих виробництв виноробної продукції та малих виробництв дистилятів – зареєстрована декларація відповідності матеріально-технічної бази вимогам законодавства;

- договір з акредитованою відповідно до законодавства лабораторією (у разі відсутності власної акредитованої лабораторії);

- документ, що підтверджує внесення річної плати за ліцензію (частина дев’ята ст. 3 Закону № 481).

Для отримання ліцензії на право виробництва алкогольних напоїв без додавання спирту (вин виноградних, вин плодово-ягідних, напоїв медових) малі виробництва виноробної продукції подають в електронному вигляді до центрального органу виконавчої влади, що реалізує державну податкову політику, в електронному вигляді заяву, до якої додається документ, що підтверджує внесення річної плати за ліцензію. У такій заяві зазначаються:

- найменування суб’єкта господарювання, для юридичних осіб - код ЄДРПОУ, для фізичних осіб – суб’єктів господарювання (у тому числі іноземних суб’єктів господарювання, які діють через свої зареєстровані постійні представництва) – прізвище, ім’я, по батькові, номер облікової картки платника податків або серія та номер паспорта (для фізичних осіб, які через свої релігійні переконання відмовилися від прийняття реєстраційного номера облікової картки та повідомили про це відповідний податковий орган і мають відмітку в паспорті);

- місця виробництва, зберігання, оптової, роздрібної торгівлі алкогольними напоями без додавання спирту (винами виноградними, винами плодово-ягідними, напоями медовими) (адреса);

- інформація щодо кодів згідно з УКТ ЗЕД на продукцію, яку планується виробляти.

Вимагати представлення інших документів, крім зазначених у Законі № 481, забороняється.

Копії зазначених у Законі № 481 документів подаються в одному примірнику. Заява про видачу ліцензії та визначені Законом № 481 документи подаються уповноваженою особою заявника або надсилаються рекомендованим листом, або подаються в електронному вигляді, а для малих виробництв виноробної продукції – виключно в електронному вигляді. Відповідальність за достовірність даних у документах, поданих разом із заявою, несе заявник.

Ліцензії на всі види діяльності, передбачені ст. 3 Закону № 481, видаються за умови обов’язкової реєстрації суб’єкта господарювання відповідно до вимог п. 63.3 ст. 63 Податкового кодексу України.

Ліцензії на виробництво тютюнових виробів видаються лише суб’єктам господарювання (у тому числі іноземним суб’єктам господарювання, які діють через свої зареєстровані постійні представництва), які на момент подання заяви про видачу ліцензії є власниками або на інших не заборонених законодавством підставах володіють та/або користуються приміщеннями та обладнанням, що забезпечують повний технологічний цикл виробництва тютюнових виробів, включаючи виготовлення тютюнової суміші, сигаретні цехи, за умови що використання для виробництва таких приміщень та обладнання здійснює тільки один суб’єкт господарювання (у тому числі іноземний суб’єкт господарювання, який діє через своє зареєстроване постійне представництво) (частина четверта ст. 3 Закону № 481).

Обладнання для промислового виробництва сигарет та цигарок, що відноситься до товарної підкатегорії 8478 10 00 00 згідно з УКТ ЗЕД (обладнання для підготовки або обробки тютюну), яке імпортується на митну територію України, зберігається та використовується на митній території України, підлягає внесенню до Єдиного реєстру обладнання.

Ліцензії на виробництво спирту етилового, спиртових дистилятів, біоетанолу та алкогольних напоїв видаються суб’єктам господарювання (у тому числі іноземним суб’єктам господарювання, які діють через свої зареєстровані постійні представництва), які на момент подання заяви про видачу ліцензії є власниками або відповідно до інших не заборонених законодавством підстав володіють та/або користуються приміщеннями та обладнанням, що забезпечують повний технологічний цикл виробництва спирту етилового, спиртових дистилятів, біоетанолу та алкогольних напоїв, за умови, що використання таких приміщень та обладнання здійснює тільки один суб’єкт господарювання (у тому числі іноземний суб’єкт господарювання, який діє через своє зареєстроване постійне представництво). (частина двадцята ст. 3 Закону № 481).

Повний технологічний цикл виробництва – сукупність приміщень, технологічного та іншого обладнання, відповідних технологічних процесів, що забезпечують переробку сировини в продукцію, готову для реалізації кінцевому споживачу, а також лабораторій (власних або залучених на договірних засадах у випадках, передбачених Законом № 481), акредитованих відповідно до законодавства (абзац двадцятий ст. 1 Закону № 481).

Вимоги до повного технологічного циклу виробництва тютюнових виробів затверджено Наказом Міністерства аграрної політики та продовольства України від 04.01.2023 № 13.

При цьому атестація виробництва здійснюється на підставі наказу Державного комітету України по стандартизації, метрології та сертифікації від 29.02.1996 № 85 «Про затвердження Порядку проведення атестації виробництва спирту етилового, коньячного і плодового, алкогольних напоїв та тютюнових виробів», зареєстрованого в Міністерстві юстиції України 12.06.1996 за № 291/1316, із змінами та доповненнями.

До уваги платників ПДВ!

Головне управління ДПС у Дніпропетровській області звертає увагу платників ПДВ, що з 08 липня 2023 року діє механізм адміністративного оскарження рішень комісій регіонального рівня щодо неврахування таблиць даних та відповідності платника податку критеріям ризиковості.

Так, платник ПДВ має подати скаргу протягом 10 робочих днів, що настають за днем прийняття рішення комісією регіонального рівня.

За результатами розгляду скарги комісія центрального рівня протягом 10 календарних днів з дня отримання такої скарги приймає рішення про задоволення скарги та скасовує рішення комісії регіонального рівня або залишає скаргу без задоволення та рішення комісії регіонального рівня без змін.

Наразі вищезазначений механізм адміністративного оскарження набирає все більшої популярності, оскільки дозволяє уникнути тривалих судових спорів.

Також є низка особливостей використання механізмів оскарження рішень комісій регіонального рівня. Зокрема, при процедурі оскарження рішення комісії регіонального рівня щодо відповідності платника критеріям ризиковості, в разі прийняття рішення про відмову у задоволенні скарги комісією центрального рівня, наступним кроком для платника може бути лише звернення до суду (бо іншого шляху для виключення з ризикових не передбачено). Тобто з точки зору ефективності захисту інтересів бізнесу з питань ризиковості важливо максимально використати процедури на регіональному рівні і тільки після їх вичерпання рішення про ризиковість слід оскаржувати до комісії центрального рівня.

Щодо таблиць даних таких особливостей немає, адже навіть якщо комісія центрального рівня відмовила у задоволенні скарги, платник податків може повторно подати таблицю даних на розгляд комісії регіонального рівня з поясненням та детальним описом господарської діяльності з посиланням на податкову та іншу звітність. Таким чином, підприємства можуть використовувати адміністративне оскарження рішень про відмову у врахуванні таблиці даних без побоювання загрузнути в судових процесах.

У будь-якому випадку, отримавши відмову у задоволенні своїх вимог, платнику вкрай важливо встановити повний перелік підстав для прийняття такого рішення контролюючим органом, аби обрати найбільш ефективні шляхи захисту своїх прав або ж відкоригувати помилки у своїй діяльності. Для цього радимо:

1) уважно вивчати рішення комісій контролюючих органів та усувати причини, які стали підставою їх прийняття. На вебпорталі ДПС ознайомлюватись з інформаційними роз’ясненнями щодо правильності заповнення таблиць даних платника податку, рекомендаціями до оформлення пояснення та підтверджуючих документів, дій платника ПДВ у разі зупинення реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних тощо https://tax.gov.ua/baneryi/onlayn-navchannya;

2) здійснювати комунікацію з контролюючими органами у разі виникнення сумнівів у підставах прийняття ними рішень, надсилати запити безпосередньо до територіальних органів ДПС (в основному питання виникають на регіональному рівні) для отримання вичерпної відповіді про підстави та причини прийняття таких рішень;

3) для оперативної комунікації звертатись на комунікаційні платформи (для інститутів громадянського суспільства та бізнес-асоціацій) та отримувати розʼяснення за телефонами гарячих ліній.

Критерії перебування на другій групі єдиного податку для ФОПів

Головне управління ДПС у Дніпропетровській області інформує, що Податковим кодексом України (далі – ПКУ) встановлені критерії перебування ФОПів на другій групі єдиного податку, а саме:

Граничний обсяг доходу – 834 розмірів мінімальної заробітної плати (МЗП), встановленої законом на 1 січня податкового (звітного) року.

Кількість найманих працівників – не більше 10 осіб.

Види діяльності:

виробництво та продаж товарів;

діяльність у сфері ресторанного господарства;

надання послуг лише населенню та платникам єдиного податку (ФОПам та юридичнимм особам – платникам єдиного податку). Обмеження видів економічної діяльності встановлені п. 291.5 ст. 295 ПКУ.

Звітний (податковий) період дорівнює календарному року (абзац 1 п. 294.1 ст. 294 ПКУ).

Ставка єдиного податку не більше 20 % розміру МЗП, встановленої законом на 1 січня податкового (звітного) року

Сплата єдиного податку здійснюється не пізніше 20 числа (включно) поточного місяця або авансовий внесок за весь звітний період;

Звітність, яку подають платники єдиного податку другої групи:

Податкова декларація платника єдиного податку – фізичної особи – підприємця (далі – Декларація);

Додаток 1 до Декларації «Відомості про суми нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску»:

- подається та заповнюються ФОПами – платниками єдиного податку другої групи, відповідно до п. 296.2 ст. 296 ПКУ та які, є платниками єдиного внеску відповідно до п. 4 частини 1 ст. 4 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування»;

- не подається та не заповнюється зазначеними платниками, за умови дотримання ними вимог, визначених частинами 4 та 6 ст. 4 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування», що дають право на звільнення таких осіб від сплати за себе єдиного внеску. Такі особи можуть подавати Додаток 1 виключно за умови їх добровільної участі у системі загальнообов’язкового державного соціального страхування;

Додаток 2 до Декларації «Розрахунок загального мінімального податкового зобов'язання за податковий (звітний) рік» – подається платниками єдиного податку другої групи – власниками, орендарями, користувачами на інших умовах (в тому числі на умовах емфітевзису) земельних ділянок, віднесених до сільськогосподарських угідь (п. 297 прим.1.1 ст 297 прим.1 ПКУ).

Довідково: Декларація і додатки затверджені наказом Міністерства фінансів України від 19.06.2015 № 578 «Про затвердження форм податкових декларацій платника єдиного податку», зареєстрованим у Міністерстві юстиції України 07.07.2015 за № 799/27244), із змінами.

Звітність подається протягом 60 календарних днів, що настають за останнім календарним днем звітного (податкового) року.

До уваги платників єдиного податку четвертої групи!

Головне управління ДПС у Дніпропетровській області нагадує, що платники єдиного податку четвертої групи самостійно обчислюють суму податку щороку станом на 01 січня і не пізніше 20 лютого поточного року подають відповідному контролюючому органу за місцезнаходженням платника податку та місцем розташування земельної ділянки податкову декларацію на поточний рік (п.п. 295.9.2 п. 295.9 ст. 295 ПКУ).

Сплачують податок щоквартально протягом 30 календарних днів, що настають за останнім календарним днем податкового (звітного) кварталу, у таких розмірах:

у I кварталі – 10 відсотків;

у II кварталі – 10 відсотків;

у III кварталі –50 відсотків;

у IV кварталі – 30 відсотків (п.п. 295.9.2 п. 295.9 ст. 295 ПКУ).

Враховуючи зазначене, якщо підприємство – платник єдиного податку четвертої групи знаходиться на території активних бойових дій, то у разі подання уточнюючого розрахунку за 2022 рік для розрахунку єдиного податку за січень – лютий 2022 року необхідно всю річну суму єдиного податку поділити на 12 місяців та помножити на 2 місяці.

Платник має право пройти звірку даних у разі незгоди з визначеним контролюючим органом МПЗ

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) інформує.

Згідно з п.п. 170.14.6 п. 170.14 ст. 170 Податкового кодексу України (далі – Кодекс) у разі незгоди платника податку на доходи фізичних осіб (податок) з визначеним контролюючим органом загальним мінімальним податковим зобов'язанням та/або розрахованою у відповідному податковому повідомленні-рішенні сумою річного податкового зобов'язання з податку на доходи фізичних осіб такий платник податку має право у порядку, встановленому статтею 42 цього Кодексу, протягом 30 днів з дня вручення податкового повідомлення-рішення звернутися до контролюючого органу для проведення звірки даних, використаних для розрахунку суми податку на доходи фізичних осіб, з наданням підтвердних документів, зокрема щодо:

- земельних ділянок, що знаходяться у платника податку у власності та/або постійному користуванні або в оренді (суборенді, емфітевзисі), їх нормативної грошової оцінки та площі;

- суми доходу, отриманого від реалізації власної сільськогосподарської продукції;

- суми сплачених податків, зборів, платежів.

У разі подання платником податку до контролюючого органу правовстановлюючих документів на земельні ділянки або договорів про передачу в оренду, емфітевзис або інше користування земельних ділянок, укладених та зареєстрованих відповідно до законодавства, відомості про які відсутні у базах даних інформаційних систем центрального органу виконавчої влади, що реалізує державну податкову політику, обчислення мінімального податкового зобов'язання здійснюється на підставі поданих платником податку відомостей до отримання контролюючим органом інформації від відповідних органів про власність/користування або перехід права власності/користування на такі земельні ділянки.

Якщо за результатами звірки виявлено розбіжності між даними контролюючого органу та даними, підтвердженими платником податку на підставі оригіналів відповідних документів, контролюючий орган протягом 10 днів, наступних за днем завершення звірки, зобов'язаний скасувати (відкликати) таке податкове повідомлення-рішення та у разі потреби надіслати (вручити) платнику податку нове податкове повідомлення-рішення разом з детальним розрахунком суми податку, складене з урахуванням результатів проведеної звірки.

Роботодавці зобов’язані неухильно дотримуватись чинного законодавства з питань оплати праці

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) звертає увагу, що мінімальна заробітна плата є державною соціальною гарантією, обов'язковою на всій території України для підприємств усіх форм власності і господарювання та фізичних осіб, які використовують працю найманих працівників, за будь-якою системою оплати праці. Розмір заробітної плати працівника за повністю виконану місячну (годинну) норму праці не може бути нижчим за розмір мінімальної заробітної плати (ст.ст. 3–31 Закону України від 24.03.1995 № 108/95-ВР «Про оплату праці», далі – Закон № 108).

Згідно з Бюджетним кодексом України розмір мінімальної заробітної плати визначається Законом про Державний бюджет України на відповідний рік.

Законом України про Державний бюджет України на 2023 рік встановлена мінімальна заробітна плата з 1 січня 2023 року у розмірі 6 700 гривень.

Відповідно до ст.ст. 35–36 Закону № 108, контроль за додержанням законодавства про оплату праці здійснюють центральний орган виконавчої влади, що реалізує державну політику з питань нагляду та контролю за додержанням законодавства про працю та податкові органи. Податкові органи мають право на проведення перевірки без попереднього попередження платника у випадках, передбачених законодавством. За порушення законодавства про оплату праці винні особи притягаються до дисциплінарної, матеріальної, адміністративної та кримінальної відповідальності згідно з законодавством.

Згідно з пп. 54–545 п. 4 Положення про Державну службу України з питань праці, затвердженого постановою Кабінету Міністрів України від 11 лютого 2015 року № 96 «Про затвердження Положення про Державну службу України з питань праці», Державна служба України з питань праці відповідно до покладених на неї завдань проводить моніторинг у сфері оплати праці в частині своєчасної і не нижче визначеного державою мінімального розміру оплати праці та накладає у випадках, передбачених законом, штрафи за порушення законодавства, невиконання вимог посадових осіб Державної служби України з питань праці.

Відповідно до ст. 265 Кодексу законів про працю України, посадові особи органів державної влади та органів місцевого самоврядування, підприємств, установ та організацій, винні у порушенні законодавства про працю, несуть відповідальність згідно з чинним законодавством.

Юридичні та фізичні особи – підприємці, які використовують найману працю, несуть відповідальність у вигляді штрафу, зокрема, в разі недотримання мінімальних державних гарантій в оплаті праці – у двократному розмірі мінімальної заробітної плати, встановленої законом на момент виявлення порушення, за кожного працівника, стосовно якого скоєно порушення.

Додатково повідомляємо, що відповідно до ст. 24 Закону України від 09.07.2003 № 1058-IV «Про загальнообов'язкове державне пенсійне страхування» (далі – Закон № 1058), страховий стаж – період (строк), протягом якого особа підлягає загальнообов'язковому державному пенсійному страхуванню та за який щомісяця сплачені страхові внески в сумі не меншій, ніж мінімальний страховий внесок.

Страховий стаж обчислюється в місяцях. Неповний місяць роботи, якщо застрахована особа підлягала загальнообов'язковому державному пенсійному страхуванню або брала добровільну участь у системі загальнообов'язкового державного пенсійного страхування, зараховується до страхового стажу як повний місяць за умови, що сума сплачених за цей місяць страхових внесків з урахуванням сум страхових внесків, сплачених виходячи з мінімальної заробітної плати, є не меншою, ніж мінімальний страховий внесок (частина третя ст. 24 Закону № 1058).

Таким чином, через несплату або неповну сплату єдиного соціального внеску наймані працівники втрачають страховий стаж та можливість одержання достойної пенсії за віком, по інвалідності, в зв'язку з втратою годувальника та в інших випадках, передбачених законодавством.

Оскільки мінімальна заробітна плата є державною соціальною гарантією, обов’язковою на всій території України для підприємств усіх форм власності і господарювання, то працедавці повинні неухильно дотримуватись чинного законодавства з питань оплати праці.

Майже 230 млн грн рентної плати спрямували до держбюджету платники Дніпропетровщини за спеціальне використання води

У січні – грудні 2023 року від платників Дніпропетровської області до загального фонду державного бюджету за спеціальне використання води надійшло майже 230,0 млн гривень. Порівняно з січнем – груднем 2022 року надходження виросли на понад 14,8 млн грн, або майже на 7 відсотків.

Нагадуємо, що відповідно до п.п. 255.11.15 п. 255.11 ст. 255 Податкового кодексу України (далі – ПКУ) за відсутності у водокористувача дозволу на спеціальне водокористування із встановленими в ньому лімітами використання води рентна плата справляється за весь обсяг використаної води, що підлягає оплаті як за понадлімітне використання.

За понадлімітне використання води рентна плата обчислюється за кожним джерелом водопостачання окремо згідно з установленими ставками рентної плати та коефіцієнтами (п.п. 255.11.14 п. 255.11 ст. 255 ПКУ).

У разі перевищення водокористувачами встановленого річного ліміту використання води рентна плата обчислюється і сплачується у п’ятикратному розмірі виходячи з фактичних обсягів використаної води понад встановлений ліміт використання води, ставок рентної плати та коефіцієнтів (п.п. 255.11.13 п. 255.11 ст. 255 ПКУ).

Про коефіцієнти індексації нормативної грошової оцінки земель у розрізі років

Головне управління ДПС у Дніпропетровській області звертає увагу, що відповідно до вимог Податкового кодексу України (далі – Кодекс) нормативна грошова оцінка земель є базою оподаткування для плати за землю (ст. 271 Кодексу) та для єдиного податку четвертої групи (ст. 291 прим.1 Кодексу).

На відміну від звітних періодів за 2022 та 2023 роки у 2024 році коефіцієнт індексації засосовується до всіх категорій земель.

Значення коефіцієнта індексації нормативної грошової оцінки земель за 2023 рік становить 1,051.

Коефіцієнт індексації нормативної грошової оцінки земель застосовується кумулятивно залежно від дати проведення нормативної грошової оцінки земель (п. 289.2 ст. 289 Кодексу).

Коефіцієнт індексації нормативної грошової оцінки земель у розрізі років становить:

1996 рік – 1,703; 1997 рік – 1,059; 1998 рік – 1,006; 1999 рік – 1,127; 2000 рік – 1,182; 2001 рік – 1,02; 2005 рік – 1,035; 2007 рік – 1,028; 2008 рік – 1,152; 2009 рік – 1,059; 2010 рік – 1,0; 2011 рік – 1,0; 2012 рік – 1,0; 2013 рік – 1,0; 2014 рік – 1,249; 2015 рік – 1,433 (крім сільськогосподарських угідь) i 1,2 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги); 2016 рік – 1,0 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги) та 1,06 (для земель несільськогосподарського призначення); 2017 рік – 1,0; 2018 рік — 1,0; 2019 рік – 1,0; 2020 рік – 1,0; 2021 рік – 1,0 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги) та 1,1 (для земель несільськогосподарського призначення); 2022 рік – 1,0 (для сільськогосподарських угідь (рілля, багаторічні насадження, сіножаті, пасовища та перелоги) та 1,15 (для земель i земельних ділянок (крім сільськогосподарських угідь)).

Індексація нормативної грошової оцінки земель за 2002, 2003, 2004 та 2006 роки не здійснювалася.

Єдиний податок: понад 4,7 млрд грн – внесок до міцевих бюджетів від платників Дніпропетовщини

Протягом 2023 року до місцевих бюджетів Дніпропетровщини від платників єдиного податку надійшло понад 4,7 млрд гривень. Як зазначила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш, надходження збільшились у порівнянні з 2022 роком майже на 835,0 млн грн, або на 21,5 відсотки.

Очільниця податкової служи Дніпропетровщини висловила вдячність платникам за сумлінну сплату податків та нагадала, що у разі здійснення розрахункових операцій, суб’єкти господарювання, яі знаходяться на спрощеній системі оподаткування (крім платників єдиного податку першої групи), зобов’язані застосовувати зареєстровані, опломбовані у встановленому порядку та переведені у фіскальний режим роботи РРО або зареєстровані фіскальним сервером контролюючого органу ПРРО.

Дніпропетровщина: ветерани підсумували роботу за 2023 рік

Минув 2023 рік – другий рік повномасштабного вторгнення росії в Україну, рік випробувань та викликів.

Ми вистояли, стали ще сильнішими та витривалішими.

І кожен на своєму місці, своєю працею та наполегливістю наближає Перемогу.

Не стоять осторонь і ветерани податкової служби.

Незважаючи на складний та надзвичайно важкий період для нашої держави і кожного з нас Громадська організація «Місцевий осередок громадської організації «Всеукраїнська Асоціація ветеранів Державної податкової служби України» Дніпропетровської області (далі Місцевий осередок ветеранів), яку очолює Безугла Марія, працює.

Підведені підсумки роботи Місцевого осередку ветеранів Дніпропетровщини.

У центрі його уваги впродовж усього року знаходились пенсіонери та ветерани податкової служби. Матеріальна допомога на лікування та оздоровлення, вітання з ювілеями, Днем податківця України та Днем вшанування пенсіонерів і ветеранів державної податкової служби України – це реальний прояв піклування та підтримки ветеранів податкової служби.

Ветеранський осередок Дніпропетровської області також допомагає українській армії, яка бореться за мир, за життя, за державну та національну незалежність, свободу для нашої країни. Місцевим осередком ветеранів для Збройних Сил України перераховані кошти, члени осередку долучаються до роботи з плетіння маскувальних сіток для захисників.

Підтримувати та допомагати один одному, бути в єдності, бути згуртованими – це впевнений шлях до Перемоги. З початку війни мільйони українців допомагають один одному. Місцевим осередком ветеранів Дніпропетровщини надана допомога постраждалим на придбання питної води у м. Покрові після підриву Каховській ГЕС.

Війна не перекреслює все життя, воно продовжується. З метою реалізації захисту прав та підтримки законних інтересів ветеранів державної податкової служби, збереження i примноження кращих традицій, що склалися в органах ДПС, у грудні 2023 року підписана Угода про співпрацю та взаємодію між Головним управлінням ДПС у Дніпропетровській області і Громадською організацією «Місцевий осередок громадської організації «Всеукраїнська Асоціація ветеранів Державної податкової служби України» Дніпропетровської області.

Тож, працюємо далі!

Контроль за обігом підакцизної продукції: результати роботи податківців Дніпропетровщини у м. Новомосковську та Новомосковському районі

Головне управління ДПС у Дніпропетровській області (далі – ГУ ДПС) інформує.

За результатами декларування суб’єктами господарювання, які здійснюють роздрібну торгівлю підакцизними товарами на території м. Новомосковська та Новомосковського району, у 2023 році до територіальних громад регіону надійшло 21,2 млн грн акцизного податку.

Зарахування частки акцизного податку з роздрібного продажу тютюнових виробів до місцевих бюджетів територіальних громад м. Новомосковська та Новомосковського району у 2023 році склало – 24,1 млн гривень.

За напрямками роботи податкової служби Дніпропетровщини щодо виявлення порушень законодавства у сфері обігу підакцизних товарів на території м. Новомосковськ та Новомосковського району протягом 2023 року:

- проведено 85 фактичних перевірок з питань дотримання вимог законодавства суб’єктами господарювання у сфері обігу підакцизної продукції, за результатами яких донараховано штрафних санкцій на суму 8,2 млн гривень;

- анульовано 17 ліцензій на право роздрібної торгівлі, в т. ч. 8 ліцензій на право роздрібної торгівлі тютюновими виробами та 9 ліцензій на право роздрібної торгівлі алкогольними напоями.

За реалізацію алкогольних та/або тютюнових виробів неповнолітнім громадянам до фінансової відповідальності притягнуто 4 суб’єктів господарювання на загальну суму майже 68 тис. гривень.

ГУ ДПС з метою поєднання зусиль та продовження боротьби з тіньовим обігом підакцизної продукції на території м. Новомосковська 19.01.2024 проведено робочу зустріч з представниками Новомосковської міської ради, районної військової адміністрації та іншими державними органами.

На робочій зустрічі особлива увага приділялась питанням контрафактної тютюнової продукції та основним напрямкам спільної взаємодії щодо ліквідації «чорного» ринку тютюнових виробів.

ГУ ДПС наголошує на безумовному виконанні суб’єктами господарювання норм чинного законодавства.

Контрольовані іноземні компанії: результати подання повідомлень

З початку 2022 року до Державної податкової служби України надійшло 8366 повідомлень про набуття у власність, реєстрацію та продаж/ліквідацію іноземної контрольованої компанії або утворення без статусу юридичної особи (фонди, трасти) (далі – Повідомлення), з яких 7956 – від фізичних осіб – резидентів України та 410 – від юридичних осіб – резидентів України. Основними країнами, в яких фізичною особою (юридичною особою) – резидентом України набуто/відчужено частки в іноземній юридичній особі, майнових прав на частку в активах, доходу чи прибутку утворення без статусу юридичної особи, є Республіка Польща – 25%, Велика Британія – 13%, Сполучені Штати Америки – 11%, Республіка Кіпр – 9%, Естонська Республіка – 7%, інші країни – 35%.

Крім того, на виконання пп. 39².6.3 п. 39².6 ст. 39² р. І Податкового кодексу України (далі – Кодекс), банками/фінансовими установами та контролюючими органами на адресу Державної податкової служби України направлено 10766 повідомлень про факти, що свідчать про володіння фізичною (юридичною) особою – резидентом України часткою в іноземній юридичній особі.

Водночас нагадуємо, що пп. 39².5.5 п. 39².5 ст. 39² р. І Кодексу визначено необхідність подання повідомлення контролюючому органу про:

- кожне безпосереднє або опосередковане набуття частки в іноземній юридичній особі або початок здійснення фізичного контролю над іноземною юридичною особою, що призводить до визнання такої фізичної (юридичної) особи контролюючою особою відповідно до вимог ст. 39² Кодексу;

- заснування, створення або набуття майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи;

- кожне відчуження частки в іноземній юридичній особі або припинення здійснення фактичного контролю над іноземною юридичною особою, що призводить до втрати визнання такої фізичної (юридичної) особи контролюючою особою відповідно до вимог ст. 39² Кодексу;

- ліквідацію або відчуження майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

Варто також пам’ятати, що за неповідомлення контролюючою особою контролюючого органу про набуття частки в іноземній юридичній особі, утворенні без статусу юридичної особи, або припинення здійснення фактичного контролю за іноземною юридичною особою, або про відчуження частки в іноземній юридичній особі, або припинення здійснення фактичного контролю над іноземною юридичною особою у строки, передбачені пп. 39².5.5 п. 39².5 ст. 39² р. І Кодексу, тягне за собою накладення штрафу в розмірі 300 розмірів прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року, за кожний такий факт (п. 120.7 ст. 120 р. ІІ Кодексу).

До уваги платників плати за землю та платників єдиного податку четвертої групи!

Державна служба України з питань геодезії, картографії та кадастру листом від 12.01.2024 № 6-28-0.222-600/2-24 поінформувала ДПС про щорічну індексацію нормативної грошової оцінки земель за 2023 рік.

Так, значення коефіцієнта індексації нормативної грошової оцінки земель за 2023 рік становить 1,051, який необхідно застосовувати для обчислення плати за землю та єдиного податку (четверта група) під час складання податкової звітності на 2024 рік.

Коефіцієнт індексації нормативної грошової оцінки земель застосовується кумулятивно залежно від дати проведення нормативної грошової оцінки земель (пункт 289.2 статті 289 Податкового кодексу України).

Звертаємо увагу, що на відміну від звітних податкових періодів за 2022 та 2023 роки у 2024 році коефіцієнт індексації застосовується до всіх категорій земель.

Крім того, Державна служба України з питань геодезії, картографії та кадастру повідомила, що витяги про нормативну грошову оцінку, які були сформовані автоматично програмним забезпеченням Державного земельного кадастру в період з 01 січня до 15 січня 2024 року, не містять коефіцієнту індексації за 2023 рік, тому значення нормативної грошової оцінки земель, зазначене в таких витягах, потребує перерахунку із застосуванням коефіцієнта за 2023 рік. Тобто визначене значення у таких витягах необхідно помножити на коефіцієнт 1,051.